市场指标:道指之外

当你听到或读到市场上涨或下跌时,这到底是什么意思? 通常, 它反映了两个最著名的股市指数的走势, 道琼斯工业平均指数和标普500指数&P 500.

事实上,有数百个指数跟踪各种类型的投资. 而你不能直接投资于指数, 你可以购买追踪特定指数的基金, 你可以把指数作为你投资组合中某些部分的基准. 例如,道琼斯指数或道琼斯指数&对于你的国内股票和股票基金来说,标普500可能是一个合理的基准, 但你不应该期望你的整个投资组合都能与这些指数的表现相匹配.

以下是一些常被引用的索引.

的 道琼斯工业平均指数 追踪美国30家大型知名公司的股票.S. 跨越各种业务部门的公司. 最初是股票价格的真实平均值, 它现在使用除数来调整股票分割, 分布, 还有替换——使其成为价格加权指数,而不是真正的平均指数.1

不像道指, 以下指标以市值为权重, 股票流通股的价值. 市值加权指数倾向于指数中较大公司的表现.

的 S&P 500 追踪范围更广的美国大型股票.S. 公司(大盘股)比道琼斯指数高,通常被认为是美国股市的代表.S. 股票市场总体情况. 然而, 它不包括中型公司(中型股)或小型公司(小型股), 这些公司通常比大公司具有更高的风险和更高的增长潜力 S&中型股400 和 S&小型股600分别. 这三个指标共同构成了 S&P复合1500. S中的股票数量&P指数可能与名称中显示的数字略有不同.2

的 纳斯达克综合指数 追踪所有在纳斯达克股票市场交易的国内外股票(2024年初约3400只). 它包括各行各业各种规模的公司,但科技公司的权重很大. 与道琼斯指数和标准普尔500指数追踪的大型国内股票相比,纳斯达克的许多股票具有更高的增长潜力,但风险也更大&P 500. 的 纳斯达克- 100 追踪在纳斯达克交易的最大非博彩论坛公司.3

的 罗素3000指数 追踪美国最大的3000家公司的股票.S. 公司,按市值排名. 的 罗素1000指数 跟踪约1,000家最大的股票,基本上是大盘股和中盘股的组合. 的 罗素2000指数 它跟踪其他指标,是美国经济最广泛使用的基准.S. 小型股.4

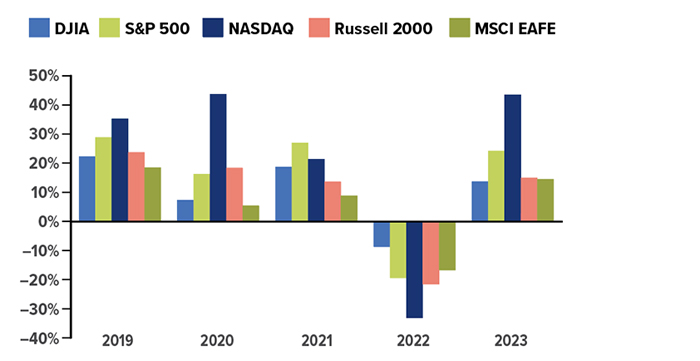

五个指数,五年

年度指数表现(仅价格),2019年至2023年

资料来源:伦敦证券交易所集团,2024,2018年12月31日至2023年12月31日期间. 道琼斯工业平均指数(DJIA&标准普尔500综合价格指数, 纳斯达克综合指数(价格), 罗素2000价格指数, MSCI EAFE价格指数. 非托管索引的性能并不表示任何特定安全性的性能. 过去的表现不能保证未来的结果. 实际结果会有所不同.

的 英国《博彩论坛时报》威尔希尔5000指数 追踪所有美国企业的表现.S. 有现成价格数据的股票,使其成为衡量美国股市走势的最广泛指标.S. 股票市场. 成立于1974年, 该指数包含约4,700只股票, 并增长到超过7个,500 in 1998. 自那以后,这一数字有所下降, 主要是由于企业合并, 该指数包括大约3个,2024年初400只股票.5

的 MSCI EAFE指数 该指数追踪美国和加拿大以外21个发达国家的约800只大中型股,是被广泛接受的外国股票基准. 的 摩根士丹利资本国际全球指数 包括同样的21个国家加上美国和加拿大.S. 股票.6

所有投资都有风险, 包括可能的本金损失, 没有人能保证任何投资策略都会成功. 国际投资会带来额外的风险,如财务报告的差异和货币兑换风险, 以及特定国家特有的经济和政治风险. 这可能导致更大的股价波动.

基金按招股说明书出售. 请在投资前仔细考虑投资目标、风险、收费及费用. 招股说明书, 里面有这个和其他关于投资公司的信息, 可以从你的博彩论坛专业人士那里获得吗. 在决定是否投资之前,一定要仔细阅读招股说明书.